Аналитическая записка о причинах и последствиях переноса сроков реализации инвестиционного проекта «Возобновление добычи и переработки вольфрамо-молибденовых руд Тырныаузского месторождения» в Кабардино-Балкарской Республике Российской Федерации на 2028 год (по состоянию на октябрь 2024 года).

- Какова стратегическая важность этого проекта для страны?

- С чем связан перенос сроков реализации проекта на 2028 год?

- Какова дальнейшая судьба проекта завода-спутника в Ставропольском крае (г. Невинномысск)?

- Как повлияет на проект обнаружение месторождения золота?

- Каковы общие перспективы данного инвестпроекта?

ОГЛАВЛЕНИЕ

ПОЛИТИЧЕСКИЙ КОНТЕКСТ

Для понимания ситуации предлагаю взглянуть на картину целиком, учитывая разные аспекты и политический контекст. Перенос сроков инвестпроекта в Тырныаузе озвучен на заседании правительства республики сразу после завершения крупной избирательной кампании в Кабардино-Балкарской Республике (КБР). Все лица, ответственные за реализацию проекта переназначены на новые сроки без каких-либо ротаций (глава региона, председатель правительства, руководство регионального парламента). Фактически, они продолжат быть ответственными за реализацию данного проекта до 2028 года, ровно до начала новой избирательной кампании. Таким образом, отсутствует необходимость использовать инвестпроект в Тырныаузе в качестве элемента политической агитации в ближайшем будущем. Однако, если «прорывные» проекты в Приэльбрусье остановятся, это может стать причиной досрочных кадровых перестановок.

В 2023 году, перед избирательной кампанией в региональный парламент, Кабардино-Балкарская Республика представила пять «прорывных» проектов, на реализацию которых планировалось направить 149 млрд рублей до 2030 года:

- Строительство тепличного комплекса по производству плодоовощной продукции защищенного грунта;

- Всесезонный туристско-рекреационный комплекс «Эльбрус»;

- Возобновление добычи и переработки вольфрамо-молибденовых руд Тырныаузского месторождения;

- Комплексная застройка жилых микрорайонов — микрорайона Мей в Нальчике, микрорайона Восточный;

- Создание ИТ-парка в Нальчике.

СОЦИАЛЬНЫЙ АСПЕКТ

Данный проект развития промышленности является основным в государственной программе Кабардино-Балкарской Республики и является ключевым для развития металлургического кластера в СКФО. Согласно инвестпроекту, фактически из руин, в которые рудник и горно-обогатительный комбинат (ГОК) превратились после банкротства в 2001 году, предполагается возродить предприятие, контролирующее 37% разведанных запасов вольфрама на территории России.

Без реализации этого проекта самый высокогорный город в России – Тырныауз обречён на вымирание как многие другие моногорода. В Тырныаузе функционируют два промышленных предприятия – осетровый рыбзавод "Асыл-Суу" и завод по производству стройматериалов "Гипсолит" (гипсовый карьер с производством пазогребневых плит и сыпучих материалов). Данных предприятий недостаточно для полноценного существования города с населением 22 тыс. человек. Песок и известь, ранее поставляемые с ГОКа, дают возможность для восстановления производства силикатного кирпича и ЖБИ.

ФИНАНСОВО-ОРГАНИЗАЦИОННЫЙ АСПЕКТ

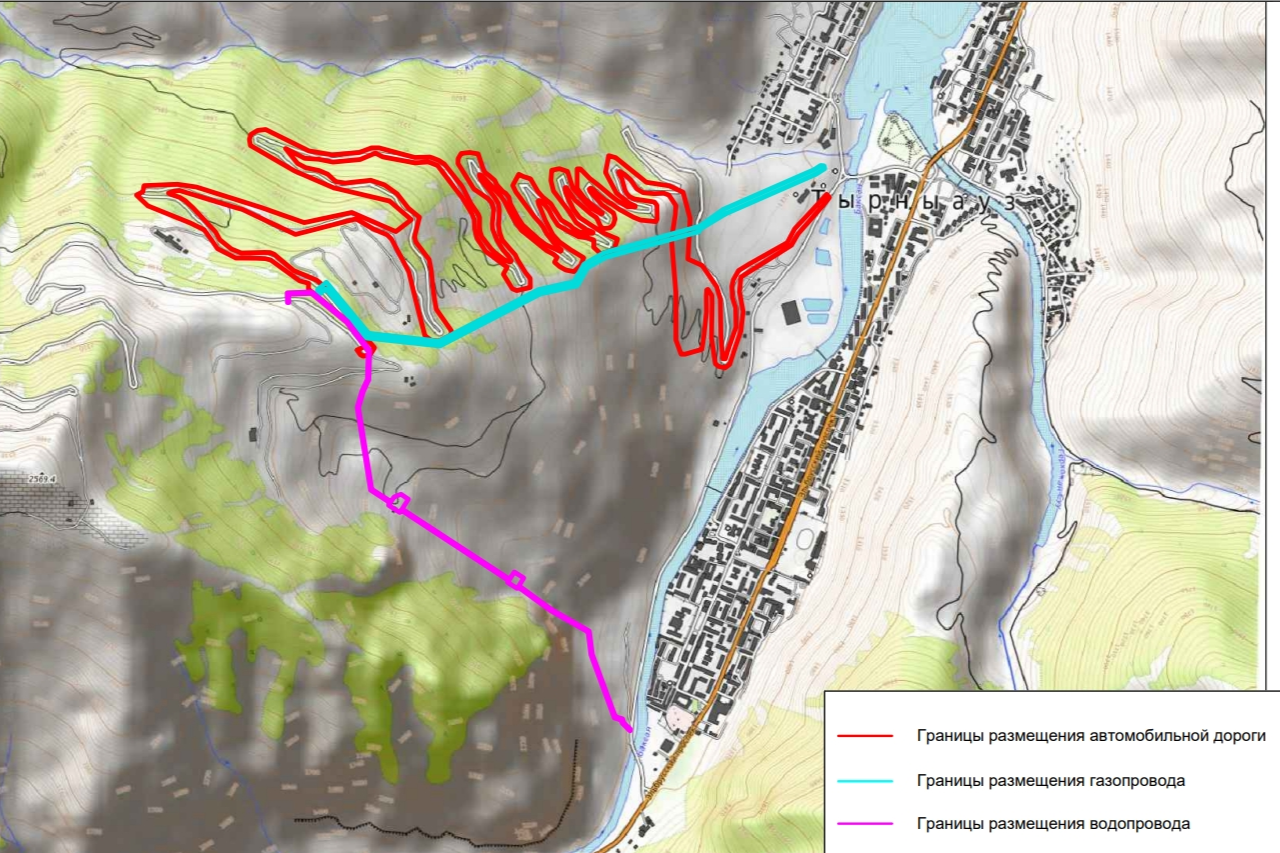

За предыдущие годы была начата (но не закончена) реконструкция дороги-серпантина, прокладка газопровода и водопровода на гору, где расположен рудник. Подготовлены площадки под некоторые объекты, а также подготовлен большой объём документов (ТЭО, документы на недропользование, проект ГОКа, решения Главгосэкспертизы и прочее). Были разработаны современные мультимедийные материалы и макеты для презентаций. В открытых источниках озвучиваются понесенные на это затраты 4 млрд рублей.

Вызывает удивление, что «внезапно» обнаруженное золоторудное месторождение, судя по словам чиновников, теперь потребует внесения изменений в документацию, пересмотр всего инвестпроекта, а также необходимость «серьезной поддержки» от государства и банков.

Слова чиновника о том, что «проект капиталоемкий и низкорентабельный», а «продукцию невозможно экспортировать» считаю попыткой ухода от неудобных вопросов. С момента начала реализации проекта его озвучиваемая стоимость увеличилась более чем в 2 раза.

Также многократно сдвигались сроки. Ещё летом 2022 года заявлялось, что оба предприятия (800 рабочих мест на ГОКе в Тырныаузе и 200 мест на метзаводе в Невинномысске) должны были быть запущены уже в 2024 году. Проектная мощность ГОКа предполагала добычу 1,5 млн. тонн руды в год с последующим производством 9,7 тыс. тонн концентратов вольфрама. Спрос на вольфрам внутри России определяет гособоронзаказ и аэрокосмическая промышленность, а экспорт возможен в страны БРИКС.

Также многократно сдвигались сроки. Ещё летом 2022 года заявлялось, что оба предприятия (800 рабочих мест на ГОКе в Тырныаузе и 200 мест на метзаводе в Невинномысске) должны были быть запущены уже в 2024 году. Проектная мощность ГОКа предполагала добычу 1,5 млн. тонн руды в год с последующим производством 9,7 тыс. тонн концентратов вольфрама. Спрос на вольфрам внутри России определяет гособоронзаказ и аэрокосмическая промышленность, а экспорт возможен в страны БРИКС.

ИСТОРИЧЕСКАЯ СПРАВКА

Со слов заместителя гендиректора ЗАО «Компания «Вольфрам» Петра Сухарькова, владевшей 25% акций ГОКа в г. Тырныауз (ТГОК), среди компаний, которые рассматривали возможности вхождения в её бизнес, были «Норильский никель», «Русал» и иные структуры Олега Дерипаски. В это время, судя по спутниковым снимкам, капитальные сооружения ТГОКа ещё имели стены и кровлю.

1 октября 2008 года на заседании Совета при Президенте КБР по инвестициям было озвучено, что компания «Вольфрам» составила бизнес-план и нашла потенциального инвестора в лице «Marubeni Corporation» – крупной японской многопрофильной инвестиционной компании. Предполагаемый объём инвестиций в капитальные затраты и модернизацию, составлял 2,5-3 млрд рублей ($100-120 млн).

В октябре 2011 года на встрече главы КБР и гендиректора компании «Вольфрам» с инвесторами, вице-президентом ВБРР и директором департамента природных ресурсов ВЭБ, были представлены последние два варианта спасения ТГОК ($80-100 млн):

- новое вскрытие месторождения из урочища Мукулан, сократив путь к месту добычи; обогатительный цикл на новой фабрике при месторождении. Требуемые инвестиции – 2,5 млрд рублей, количество рабочих мест – 250, объём выработки – 2 млн тонн в год.

- восстановление имеющихся мощностей; обогатительный цикл на отремонтированных мощностях фабрики «Гидрометаллург» в Нальчике. Требуемые инвестиции – 3,1 млрд рублей, количество рабочих мест – 420, объём выработки – 1 млн тонн в год.

В сентябре 2012 года на Международном инвестиционном форуме «Сочи-2012» состоялась презентация проекта восстановления ТГОК с нуля. Сумма инвестиций по проекту на тот момент составляла 12 млрд рублей ($380 млн), а сроки реализации назывались в 2013-2017 годах.

В 2016-2017 годах было принято решение о реализации проекта. От прямого вопроса об объёме инвестиций в проект глава региона уклонился. Создано ООО «Эльбрусский горнорудный комбинат» (ЭГРК), которому в апреле 2018 года была выдана лицензия на недропользование сроком на 20 лет.

В 2020 году правительство КБР заявляло о предстоящем запуске нового ГОКа в 2023 году. В октябре 2021 года строительство началось. В пресс-службе главы и правительства Кабардино-Балкарии называлась сумма инвестиций 25 млрд рублей, необходимых для запуска ГОКа. К 2023 году эта цифра выросла до 46 млрд рублей на запуск ГОКа и 9,7 млрд рублей на запуск ГМЗ (итого 55,7 млрд рублей на весь проект).

В октябре 2023 года заместитель министра экономического развития РФ Сергей Назаров, курирующий проекты в СКФО, сообщил: «Весной его стоимость оценивалась в 56 млрд рублей, но по понятным причинам уже увеличилась до 66 млрд рублей» ($670-680 млн).

ФАКТОР НАЛИЧИЯ ЗОЛОТА

В 2018 году начаты работы по подтверждению золоторудного месторождения им. Б.К. Михайлова, расположенного западнее от ТГОКа, глубже в горах. В 2021 году «Росгеология» поставила на госбаланс 87 тонн рудного золота, добыча которого предполагается открытым способом. Таким образом, месторождение стало крупнейшим в европейской части России по рудному золоту. В 2023 году компания ООО «Эльбрусметалл-Золото» выиграла аукцион на право недропользования, став его единственным участником и сделав в аукционе один шаг. Запасы и ресурсы приобретённого актива составляют:

Месторождение им. Михайлова:

- руда С1 — 5516 тыс. тонн, С2 — 45816 тыс., С2 заб — 4757 тыс. тонн;

- золото С1 — 8,2333 тонны, С2 — 69,81901 тонны, С2 заб — 9,6755 тонны; Р1 — 32,17 тонны (при среднем содержании 1,71 г/т);

- серебро С1 — 13,4 тонны, С2 — 181,8 тонны, С2 заб — 12,5 тонны Р1 — 71,1 тонны (при среднем содержании 3,77 г/т).

Месторождение Гитче-Тырныаузское:

- руда С1 — 37711 тыс. тонн, С2 — 2087 тыс. тонн;

- триоксид вольфрама С1 — 10,653 тыс. тонн, С2 — 209 тонн;

- молибден 24,624 тыс. тонн, С2 — 1,211 тыс. тонн.

Месторождение Нижнескарновое (1,69 кв км):

- руда С1 — 37,711 тыс. тонн, С2 — 2,087 тыс. тонн;

- абразивный гранат — С2 — 315 тыс. тонн.

«Эльбрусметалл-Золото» намерено направить 1,8 млрд рублей на геологическое изучение данных участков. Отчёт по проекту компания рассчитывает предоставить в начале 2028 года. Эта дата совпадает со сроком начала новой избирательной кампании в КБР. Предполагаю, что в это время будет объявлено о начале реализации инвестпроекта по добыче золота к середине 2030-х годов, который потребует сотен миллионов долларов инвестиций в строительство карьера и перерабатывающего предприятия при нём.

Месторождения золота с содержанием до 1 г/т при невозможности обогащения через технологию кучного выщелачивания находятся за гранью рентабельности. Среднее содержание золота в руде месторождения им. Б.К. Михайлова – 1,56 г/т, что при реализации данного гринфилд-проекта потребует надёжного технико-экономического обоснования. Рекордно высокая цена на золото в настоящий момент обусловлена геополитической напряжённостью и в случае разрядки может опуститься на 15%.

Добыча полезных ископаемых на данных месторождениях потребует использования инфраструктуры, предназначавшейся для вольфрамо-молибденового ГОКа. Также реализация данного проекта вызовет вопросы об экологической приемлемости подобного предприятия в непосредственной близости к рекреационному кластеру у горы Эльбрус. Комплекс технологических, финансовых и организационных вопросов, связанных с золоторудными месторождениями близ г. Тырныауз, являются идеальным предлогом для дальнейшего переноса сроков запуска вольфрамо-молибденового ГОКа в середину 2030-х годов.

Месторождения золота с содержанием до 1 г/т при невозможности обогащения через технологию кучного выщелачивания находятся за гранью рентабельности. Среднее содержание золота в руде месторождения им. Б.К. Михайлова – 1,56 г/т, что при реализации данного гринфилд-проекта потребует надёжного технико-экономического обоснования. Рекордно высокая цена на золото в настоящий момент обусловлена геополитической напряжённостью и в случае разрядки может опуститься на 15%.

Добыча полезных ископаемых на данных месторождениях потребует использования инфраструктуры, предназначавшейся для вольфрамо-молибденового ГОКа. Также реализация данного проекта вызовет вопросы об экологической приемлемости подобного предприятия в непосредственной близости к рекреационному кластеру у горы Эльбрус. Комплекс технологических, финансовых и организационных вопросов, связанных с золоторудными месторождениями близ г. Тырныауз, являются идеальным предлогом для дальнейшего переноса сроков запуска вольфрамо-молибденового ГОКа в середину 2030-х годов.

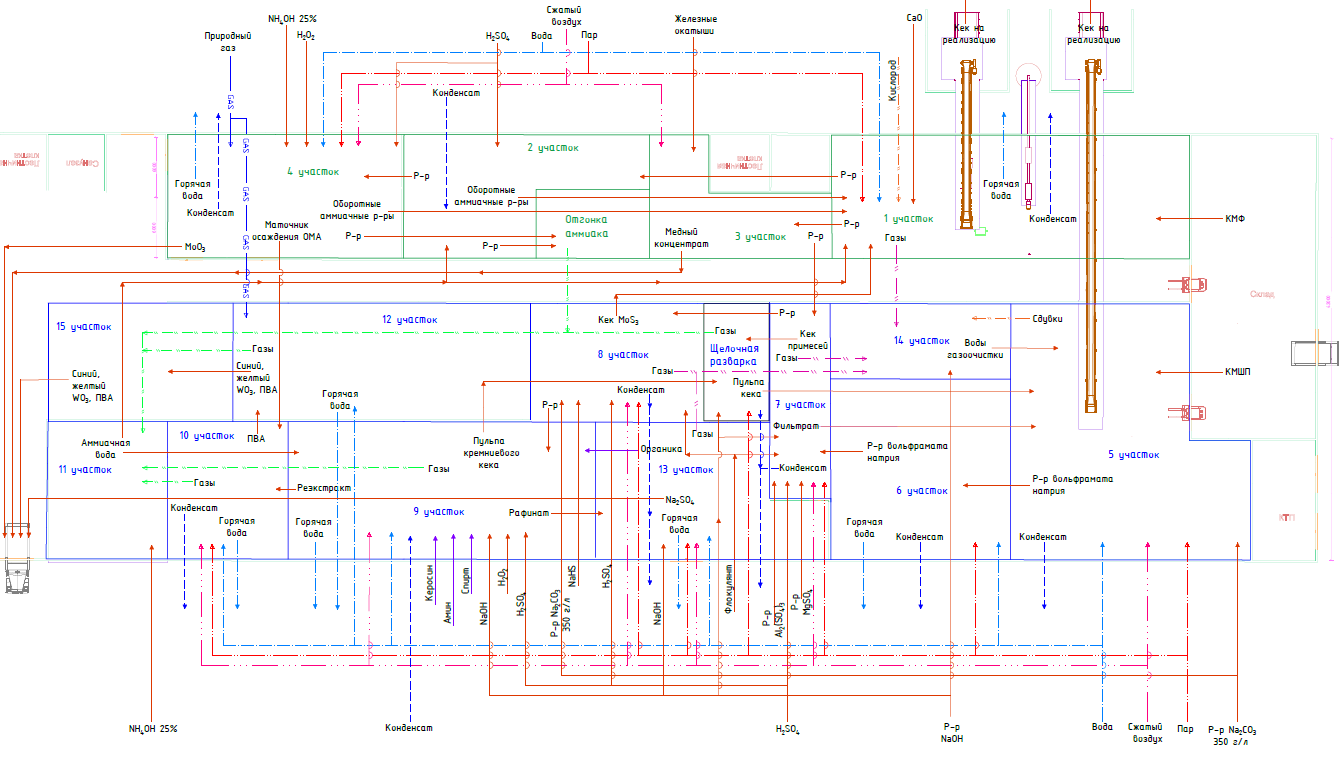

ПЕРСПЕКТИВЫ ЗАВОДА В НЕВИННОМЫССКЕ

Невинномысский гидрометаллургический завод (ГМЗ «Невгидромет») спроектирован исключительно для переработки концентратов вольфрама (КМШП) и молибдена (КМФ), добытых на Тырныаузском месторождении с дальнейшим производством химически чистых оксидов вольфрама (4,5 тыс. тонн в год) и молибдена (1 тыс. тонн). Другие поставщики сырья находятся в отдалённых регионах – в Приморском, Забайкальском и Хабаровском краях, а также в Бурятии. Это означает, что пока предприятие не запущено, оно полностью зависимо от судьбы своего «спутника». «Аварийным» вариантом переработки концентратов из Тырныауза является АО «Гидрометаллург» (г. Нальчик), но данное предприятие также потребует инвестиций для масштабной модернизации.

Если в ближайшее время новый инвестор из числа крупного бизнеса или госкорпораций не объявит о своих интересах в проекте «Эльбрусметалла», то это означает, что наличие золоторудного месторождения является одним из формальных поводов для приостановки всего инвестпроекта. При этом, смену «хозяина» проекта (ГК «Ростех») считаю маловероятной. Компания «Полюс», лидирующая на рынке российской золотодобычи, не проявит интереса, так как обладает несколькими более перспективными инвестпроектами в своём портфеле. Для компании «Алроса», ведущей диверсификацию своего алмазодобывающего бизнеса, проект в Тырныаузе также малопривлекателен из-за комплекса сопутствующих сложностей и наличия в портфеле компании нереализованного проекта «Дегдекан» (Дегдеканское рудное поле, среднее содержание 2,2 г/т).

МАКРОЭКОНОМИЧЕСКИЙ И ГЕОПОЛИТИЧЕСКИЙ АСПЕКТ

Оксиды вольфрама и молибдена – важный ресурс для военной, аэрокосмической, машиностроительной промышленности. Если взглянуть стратегически, на перспективу десятилетий, то проект в Тырныаузе действительно является критически важным для страны по данным металлам.

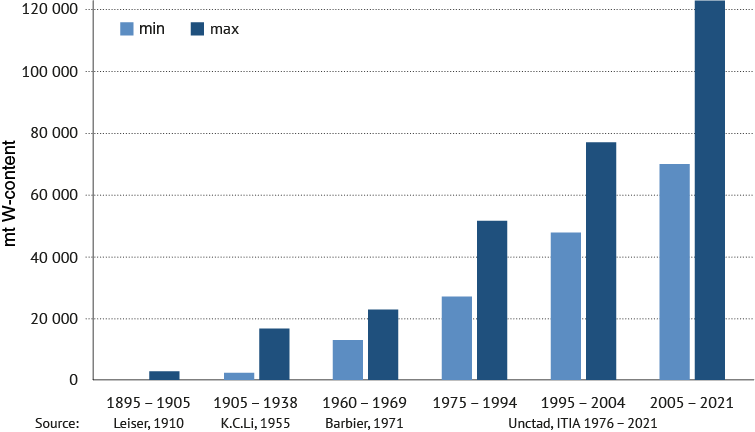

Объёмы мирового производства вольфрама последние 10 лет стабильно держатся на уровне около 80 тыс. тонн в год. Важно учесть, что лидер и доминант мирового производства вольфрама – Китай (более 80% объёма), начал политику строгих ограничений экспорта этого стратегического сырья, как и других ресурсов «двойного назначения». Данный стратегический шаг в условиях резкого роста спроса создал дефицит на мировом рынке. Этот дефицит особенно повлиял на отрасли, использующие вольфрам в производстве, что привело к сбоям в цепочке поставок и увеличению себестоимости продукции.

При этом китайские инвесторы заинтересованы в добыче на более бедном Бугытинском месторождении в Алматинской области Казахстана (с перспективными запасами 500 тыс. тонн, разведанными около 100 тыс. тонн). Для сравнения, Тырныаузское месторождение входит в пятёрку крупнейших в мире, около 210 тыс. тонн балансовых запасов триоксида вольфрама (WO3).

Региональные конфликты вызывают геополитическую напряжённость, что ведёт к росту объёмов производства оборонной продукции, что вызывает рост спроса на вольфрам. Колебания цен на вольфрам подчеркивают их чувствительность к геополитическим и макроэкономическим аспектам.

При этом китайские инвесторы заинтересованы в добыче на более бедном Бугытинском месторождении в Алматинской области Казахстана (с перспективными запасами 500 тыс. тонн, разведанными около 100 тыс. тонн). Для сравнения, Тырныаузское месторождение входит в пятёрку крупнейших в мире, около 210 тыс. тонн балансовых запасов триоксида вольфрама (WO3).

Региональные конфликты вызывают геополитическую напряжённость, что ведёт к росту объёмов производства оборонной продукции, что вызывает рост спроса на вольфрам. Колебания цен на вольфрам подчеркивают их чувствительность к геополитическим и макроэкономическим аспектам.

Вышесказанное означает, что динамика спроса и предложения вольфрама в скором будущем может измениться под воздействием геополитических факторов, в частности политики Китая и его реальных военных планов. В случае невозможности нарастить собственное производство, Россия может активизировать построение сырьевых альянсов по вольфраму весьма глобально – с Вьетнамом в Азии, Руандой в Африке и Боливией в Латинской Америке, что даст в сумме более 10% мирового объёма производства. Во всех этих странах у нас есть заделы для взаимовыгодного сотрудничества.

* Не является рекомендацией к действиям. Эксперт не заявляет о достоверности выводов, а излагает личное оценочное суждение (мнение) на основе анализа открытых данных. Числовые значения могут содержать погрешности, так как приводятся приблизительно, по усреднённым показателям за период и округлённо.

Дополнительная актуальная информация и аналитика – в telegram-канале.

21 февраля 2025 года на пленарном заседании Форума будущих технологий Владимир Путин поинтересовался предложениями ученых по развитию добычи редкоземельных металлов. Специалист АО «НИИ НПО "ЛУЧ"», научного дивизиона ГК «Росатом», Надежда Потехина заявила: «Мы очень надеемся, что всё-таки молибдено-вольфрамовое Тырныаузское месторождение "воспрянет духом"».

3 марта 2025 года, за минуту до завершения аукциона по продаже недвижимости АО «Гидрометаллург» (г. Нальчик), было подано две заявки. При стартовой цене лота в 698,2 млн рублей ООО «Альфа Строй Плюс» (г. Тырныауз, ОГРН1230700001498) предложила 100,2 млн рублей, а АО «Орбита Инвест» (г. Москва, ОГРН1177746922495) – 105 млн рублей. Победитель данного аукциона приобрел 7,92 га смежных земельных участков с небольшими постройками. Фактически, это незастроенная территория промзоны завода «Гидрометаллург», пригодная для возведения нового крупного производственного цеха. При этом, возможное пятно застройки на этой земле достаточно для размещения основных объектов, предусмотренных для гидрометаллургического завода в Невинномысске.* * *

В июне 2023 года композитный дивизион ГК «Росатом» в лице АО «Юматекс» приобрел 50% долей в ООО «Центр полимерных композитов» (ТОСЭР «Рузаевка», Республика Мордовия) – часть консорциума производителей полимерных строительных конструкций. В числе продавцов была компания «Орбита Инвест» (18%), которая сохранила участие на уровне 30%.

В августе 2024 года «Орбита Инвест» приобрела у того же композитного дивизиона ГК «Росатом» 36,5% долей в ООО «Русатом Пултрузия» (Технопарк г. Саров) – производителя полимерных шпунтовых ограждений котлованов. Данное приобретение равнозначно покупке одной пултрузионной линии Martin Pultrusion Group (Durapul 2810), если не быть уверенным в гарантированном спросе на продукцию. Расстояние между г. Саров и г. Рузаевка – ~200 км.После инвестиций 1,5 млрд руб., 27 августа 2025 года в ТОСЭР «Рузаевка» состоялось открытие второй очереди, увеличившей производственные мощности с 1200 до 3900 тонн в год. Днём 19 сентября 2025 года глава композитного дивизиона ГК «Росатом» Александр Тюнин был найден мёртвым. 25 сентября 2025 года в Москве стартовала Мировая атомная неделя – главное ежегодное мероприятие ГК «Росатом».

11 марта 2025 года, ГК «Ростех» опубликовала пресс-релиз о проводимом на золоторудном месторождении заверочном бурении, на основе которого будет сформирован горный план. При этом заявила, что «развитие кластера планируется с его золоторудной части, вольфрам и молибден рассматриваются как стратегическая перспектива на будущее».

Данное заявление можно рассматривать как перенос сроков запуска вольфрамо-молибденового ГОКа на неопределённый срок, так как «предварительно намеченный» срок 2028 года теперь, судя по заявлению, относится к старту добычи золота, а не вольфрама.

Конкретная технология извлечения золота не называется, но компания делает оговорку, что «Концерн бережно относится к уникальной природной среде Приэльбрусья, поэтому объекты кластера проектируются с соблюдением всех экологических норм».